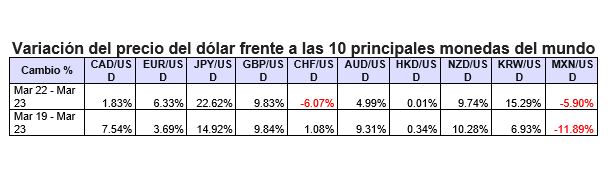

Al momento de escribir estas líneas, el tipo de cambio se encuentra en un nivel de 17.97 pesos por dólar, su nivel más bajo desde el 26 de septiembre de 2017. En el comparativo del último año, no cabe duda de que el peso mexicano es una de las monedas más fuertes frente al dólar estadounidense, dentro del grupo de las diez monedas globales más intercambiadas. En el comparativo del promedio de los días que llevamos de marzo de 2023 respecto de marzo de 2022, tenemos que el dólar estadounidense está 1.83% más caro frente al dólar canadiense, está 6.33% más caro frente al euro, 22.62% más elevado frente al yen japonés, 9.83% más alto frente a la libra esterlina, 6.07% más barato respecto del franco suizo, 4.99% más caro frente al dólar australiano, 9.74% más caro respecto del dólar neozelandés, 15.29% más caro frente al won coreano y 5.90% más bajo respecto del peso mexicano. Queda claro pues, que en el último año, sólo el franco suizo y el peso mexicano se han apreciado frente al dólar estadounidense.

Si analizamos un periodo de tiempo más amplio, como del promedio de marzo de 2019 al promedio de marzo de 2023, vemos que sólo el peso mexicano se ha apreciado frente al dólar estadounidense, mismo que lo hizo en un 11.89%, tal y como se muestra en la siguiente tabla:

Fuente: Elaborado por GAEAP con datos de Pacific Exchange Rate Service

En teoría, el hecho de tener un super peso en este momento es una buena noticia para los consumidores mexicanos, quienes ahora podrán comprar productos importados más baratos. Claro, siempre y cuando los importadores trasladen un tipo de cambio más bajo a los precios de venta para el consumidor final, lo cual está supeditado a que haya la suficiente competencia en el mercado y consumidores informados, de lo contrario, la baja en el tipo de cambio que no se traduzca en disminución de precios de productos importados, sólo servirá para ampliar los márgenes de utilidad de los importadores y comercializadores.

Donde si hay un impacto negativo innegable por tener un dólar por debajo de los 18 pesos, es en el sector exportador y en algunas ramas de la planta productiva nacional. Para los exportadores, sus precios de venta en dólares se han elevado, lo que merma su competitividad. Para ilustrar esto, pongamos un ejemplo sencillo. Si un par de zapatos costaba producirlos 400 pesos hace un año, eso significa que con un tipo de cambio de 20.545 pesos por dólar, su costo en dólares era de 19.47 dólares por par. Ahora, dada la inflación que hemos sufrido, el costo de producción en pesos es de 440 pesos por par, y a un tipo de cambio de 18.10 pesos por dólar, entonces el costo en dólares se ha elevado a 24.31 dólares por par. Es decir, por el efecto de la inflación interna y un menor tipo de cambio, el costo en dólares subió 24.84% en el último año, lo que sin duda es un duro golpe a la competitividad exportadora.

Es verdad que la baja del tipo de cambio puede ayudar a algunos fabricantes con la importación de ciertos insumos o bienes intermedios más baratos , aunque volvemos a lo mismo, es posible que los fabricantes de insumos nacionales se vean desplazados por fabricantes extranjeros.

Para el que fabrica bienes finales puede haber una afectación importante en la medida en que las grandes cadenas comerciales utilizan esta baja como argumento para exigirle a los fabricantes nacionales que bajen sus precios o serán reemplazados por proveedores extranjeros. Un producto que en marzo de 2022 costaba 20 dólares, tenía un costo en pesos de 410.90 pesos, si asumimos una inflación del 8%, ese producto ahora cuesta 21.60 dólares, pero al tipo de cambio actual son solo 391.00 pesos, por lo que el producto importado se volvió 4.84% más barato en el último año, a pesar de la inflación internacional. De esta manera, un comercializador que vende productos importados y hechos en México, podría decirle a su proveedor nacional, que pese a la inflación del año pasado en México, necesita que le baje el precio 5% o de lo contrario le dejará de comprar.

Desde luego que también hay una afectación para el turismo internacional, ya que con un dólar barato o un peso caro, para el turista nacional que puede, se vuelve más atractivo viajar al exterior, mientras que para el turista extranjero, México se ha vuelto caro por lo que tal vez será mejor ir a Europa, donde su moneda se ha debilitado frente al dólar, como vimos al principio de esta entrega.

Entonces queda claro que un dólar barato no es una buena noticia en todos los sentidos como nos lo quieren hacer creer.

Ahora, la pregunta más importante que muchos se hacen es ¿por qué se ha dado el fortalecimiento del peso estos últimos meses? ¿Hubo algún cambio en los fundamentales de la economía mexicana que justifique tal apreciación? La respuesta es no. Lo que explica buena parte de la fortaleza del peso mexicano es la importante alza en las tasas de interés y un cambio en la percepción de riesgo hacía nuestro país que ha provocado que los capitales golondrinos y especulativos hayan decidido regresar a México.

Las cifras oficiales dan cuenta de que no se debe a que nuestra economía esté en una posición de gran solidez de crecimiento económico, ya que en el cuarto trimestre de 2022 apenas recuperamos el nivel de PIB prepandemia, y pues tampoco se debe a que tengamos un superávit de cuenta corriente en la balanza de pagos.

Como ya lo mencioné, el peso ha estado fuerte básicamente por lo elevadas que están las tasas de interés en nuestro país. Y es que de las economías más importantes del mundo, la de México es la que paga las mayores tasas de interés, siendo la tasa objetivo del Banco de México de 11.00%. En la actualidad la tasa de interés de la zona euro es de 2.5%, en Malasia de 2.75%, en Suecia de 3.00%, en Australia de 3.35%, en Corea del Sur de 3.5%, en China de 3.65%, en Reino Unido de 4.00%, en Canadá de 4.5%, en Estados Unidos de 4.63%, en Arabia Saudita de 5.25%, en Indonesia de 5.75%, en Filipinas de 6.00%. en India de 6.5%, en Polonia de 6.75%, en Rusia de 7.5%, en Perú de 7.75% y en Turquía de 8.5%.

Queda claro que México es una buena alternativa para invertir, en bonos gubernamentales de corto plazo, un Cete a 28 días paga más del doble de lo que paga un bono del Tesoro de Estados Unidos a plazo de un mes (11.05% vs 4.75%). ¿Cómo no van a fluir los capitales hacía México con estos super rendimientos que estamos pagando, cuando la inflación en México es de 7.8% y en Estados Unidos de 6.5%? Y más aún suma a la fortaleza del peso la expectativa de que las tasas de interés se mantendrán elevadas por mucho más tiempo.

En este contexto, la tasa de interés implícita anualizada que calculamos en GAEAP para los Cetes a 28 días está en un nivel de 11.67% para dentro de 91 días, de 12.10% para dentro de 175 días y de 11.39% para dentro de 693 días. Esto implica que el mercado anticipa que el rendimiento de los Cetes a plazo de 28 días estará 1.05 puntos porcentuales más alto dentro de 6 meses y disminuirá paulatinamente sólo 0.70 puntos porcentuales hasta llegar a 11.39% en febrero de 2025.

Si usted fuera un inversionista internacional y dados estos valores de tasa de interés ¿a usted en qué país le gustaría invertir? Desde luego que México es una alternativa atractiva, ya que aún conserva su calificación de deuda soberana en la categoría de “grado de inversión”. En una entrega anterior había explicado que aunque usted tuviera temor a un evento catastrófico en México, cualquier riesgo de la inversión por motivo de la depreciación del peso se puede cubrir comprando coberturas cambiarias, por lo que nuestro país sigue representando una magnifica alternativa para los inversionistas internacionales (claro a costa de los bolsillos de los mexicanos como veremos a continuación).

Estas elevadas tasas de interés, si bien ayudan a que baje el tipo de cambio porque son el imán que atrae capitales golondrinos, son también en parte causa de la perspectiva de desaceleración económica del país ya que afectan la inversión productiva. La contracción del sector construcción, la caída en la venta de automóviles y la disminución en la adquisición de maquinaria y equipo por parte de empresas, en buena medida es ocasionada por las fuertes alzas en la tasa de interés por parte del Banco de México, organismo que llevó su tasa de interés objetivo de 4.0% en la pandemia hasta el actual 11.00%. Y de igual manera, el hecho de que ahora familias, empresas y gobiernos en México paguen mucho más por sus créditos, es producto de la lucha contra la inflación.

Aunado a lo anteriormente mencionado, también se deben mencionar como factores que suman a la fortaleza del peso, el record histórico de recepción de remesas, mismas que sumaron 58.497 miles de millones de dólares en 2022. Y también ayuda mucho el que se haya concretado la atracción de la inversión de la planta automotriz de Tesla, ya que se genera una percepción más clara de que el gobierno federal es amigable con la inversión extranjera y que es capaz de asumir compromisos con este tipo de empresas. Con la decisión anunciada por Elon Musk, es verdad que muchas empresas van a voltear hacia México y con ello se pueden capitalizar más inversiones en este momento de nearshoring.

Un último punto para destacar es el relacionado a cuál debería ser el nivel de tipo de cambio idóneo o que tanto más podría baja el dólar. En este sentido, en GAEAP hicimos un sencillo ejercicio para calcular el tipo de cambio teórico de acuerdo a los diferenciales de inflación acumulados entre México y Estados Unidos de 1997 a la fecha. El tipo de cambio teórico en enero de 2023 resultó ser de 17.0391 pesos por dólar.

Considero que las probabilidades de que veamos un dólar en ese precio son muy bajas, pero bueno, de alguna forma nos ilustra para saber que ese es el valor que “debería” tener un dólar.

A manera de conclusión podemos mencionar que un dólar tan barato seguro causará problemas para la industria nacional al dificultar las exportaciones y generar mayores importaciones, aunque habría que analizar caso por caso ya que no se descarta que haya industrias que podrían salir ganando de esta situación. Donde se ven las ganancias más claras es en el mercado de bienes de consumo que si podrían registrar una baja de precio siempre y cuando existan condiciones de competencia.

Sin embargo, debemos tener en claro que el regreso del super peso se debe principalmente a lo elevadas que están las tasa de interés en México, por lo que esta baja del tipo de cambio pudiera ser un episodio temporal en lo que se regulariza la política monetaria de la mayoría de países y regresamos a niveles de tasas más bajos. Finalmente, en los próximos meses en México estaremos adentrándonos más en temas políticos, veremos cual será el impacto que eso tiene en el tipo de cambio.